貸借対照表から分析する

せっかく貸借対照表とは何かがわかったのに何ができるのかわからないというのはもったいないので、貸借対照表を使ってどうやって分析するのかを見ていきたいと思います。

この周辺の知識は経営者の方なら誰でも知っているところだと思いますので、経営者ではない方向けに作成しています。経営者はどこを見ているのか、どこから安定しているかどうか判断しているのかを理解することができます。

貸借対照表で何がわかるのか

細かい○○分析という言葉は私は専門家ではないのでわかりません。ただ重要なことは「どの項目」と「どの項目」を比較すると何がわかるのかを理解しておくことです。

私のような非専門の薬剤師経営者が貸借対照表を見るためには、骨格を理解して、どの項目を見比べると何がわかるのかを理解すること

これは感覚的にわかるので、貸借対照表を見て、感覚的にわかればOKだと思います。今回のブログはどの点に注目して、どこを比較するのか、それによって何がわかるのかを記載しています。

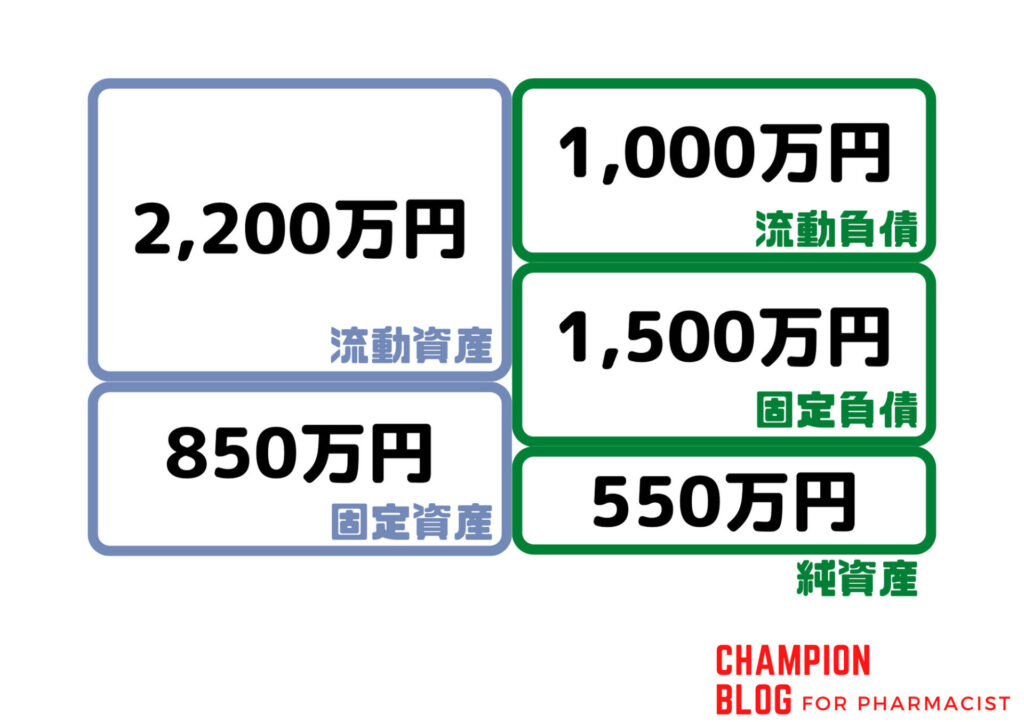

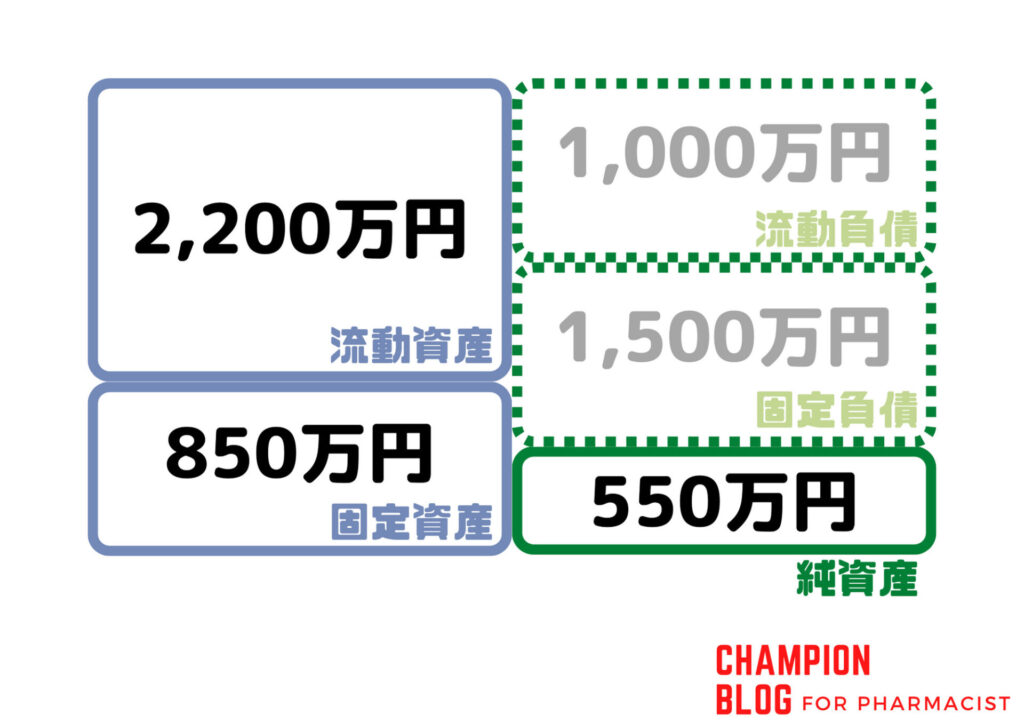

モデルの貸借対照表を前回のブログからの継続で添付しておきます。

会社は安定しているかを分析する

会社を経営するうえでは2つのお金が存在します。「自分のお金」と「他人のお金」です。他人のお金は返さないといけないお金なので借金です。まずは、経営するためのお金がどのくらい「自分のお金」かというところからの分析です。

それでは、会社が安定していることを判断する際にはどうすれば良いでしょうか。それは「返さなくても良いお金」を多く持っていることです。

資産に対して「借金」の割合が多い方が安定か、それとも「返さなくても良いお金(自己資本)」の割合が多い方が安定か、考えなくてもわかると思います。もちろん「返さなくても良いお金(自己資本)」です。

これが「純資産比率(自己資本比率)」と表現されます。純資産(返さないで良いお金)を総資産(すべての資産)との割合で表すことができます。

純資産比率=純資産÷総資産

イメージからわかるように純資産割合が多い方が安定です。借金をしなくても企業を存続させられる耐久力です。

このモデルでは純資産割合は550万円÷(2,200万円+850万円)となるために18%となります。純資産の割合が少し低いため、借金に頼らざるを得ない経営と言えるでしょう。一般的に聞くと40%程度が合格ラインといわれるようです。

短いスパンでの支払い能力を分析する

簡単に雰囲気を捉えたい方へ

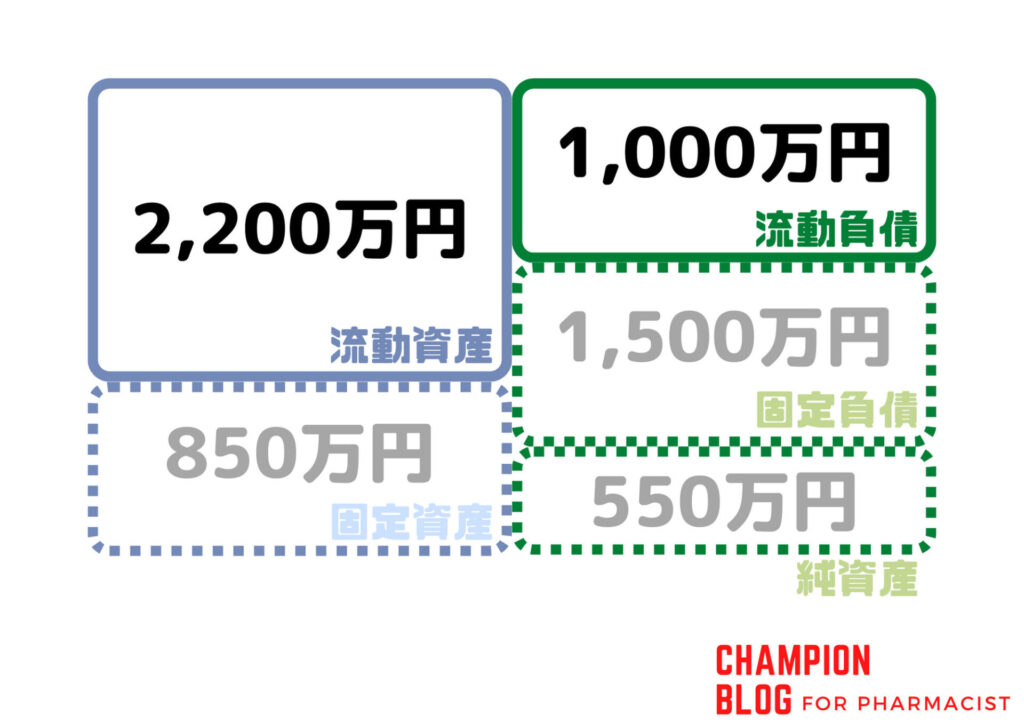

これもイメージですぐに理解できます。すぐに返さないといけない借金を、手持ちのお金で返済することができるかで分析できます。

すぐに返さないといけない借金は流動負債、1年以内にお金になる資産は流動資産なので、流動資産が流動資産よりも多ければ、直近の支払いで困ることはないと想定できます。これを比率で表したものを流動比率と言います。

流動比率=流動資産÷流動負債

この流動比率は高い方が安定ということがわかります。

このモデルでは2,200万円÷1,000万円で220%となります。

ちなみにどの程度が安定化というと、アメリカの銀行家 A.ウォールは流動比率は200%、すなわち流動負債に対し流動資産は2倍なければ支払能力は安全ではないと主張しています。これを「2対1の原則」といって流動比率の判断にあたって重要な原則とされてきています。と言っても200%という企業はそれほど多くありませんので、200%なくてもガッカリしないでください。

少し厳しくお金の流れを捉えたい方へ

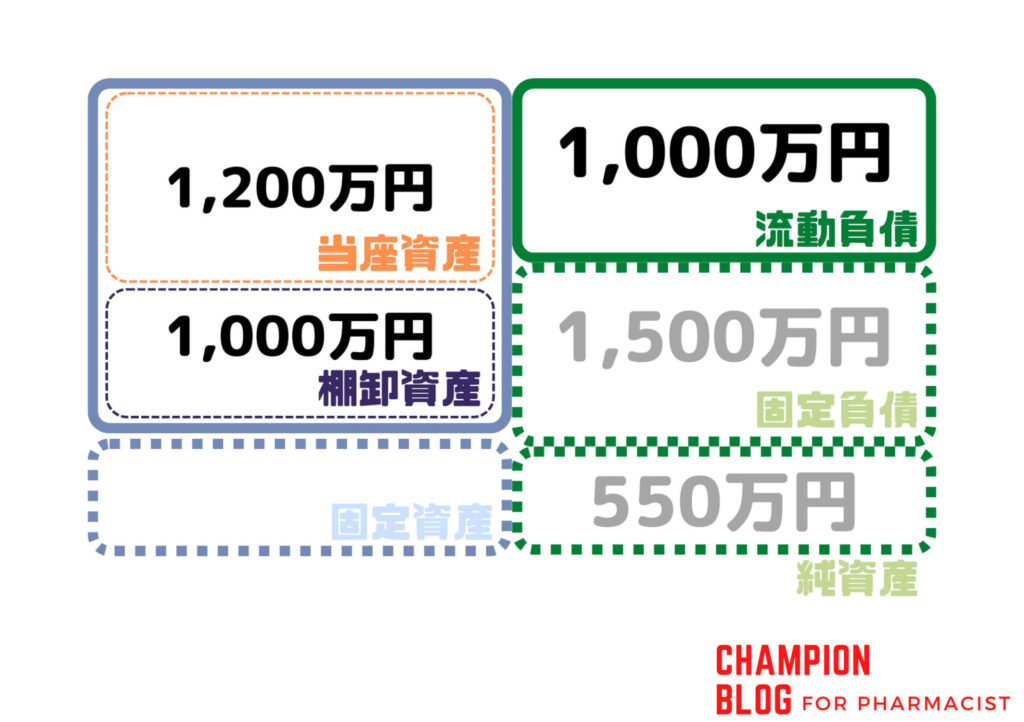

「流動比率が高かったから安心!」ということはないと思います。特に薬局経営という側面で見ると、流動負債は流動資産で返済できるかというと実際はそうではない可能性があります。

それは薬の価格が関係しているためです。薬局業務を行う上で薬をある程度在庫しなければならず、不良在庫もある程度覚悟しなければなりません。つまり流動資産という分類であっても、その中でまだ売れていない資産(棚卸資産)が多い場合には短期の支払いができない可能性があるということです。

そこで在庫を除いた資産で計算する方法もあります。

現金や売掛金などは換金性の高くなります。このようなものを「当座資産」と言います。一方で在庫などは換金性に劣ります。このようなものを「棚卸資産」と言います。

当座比率=当座資産÷流動負債

この例では1,200万円÷1,000万円で120%となります。当座比率が100%超えているということは、「現金化しやすいお金」が「すぐに返さないといけない借金」を上回っているということなので安定していると言えます。

長いスパンでの支払い能力を分析する

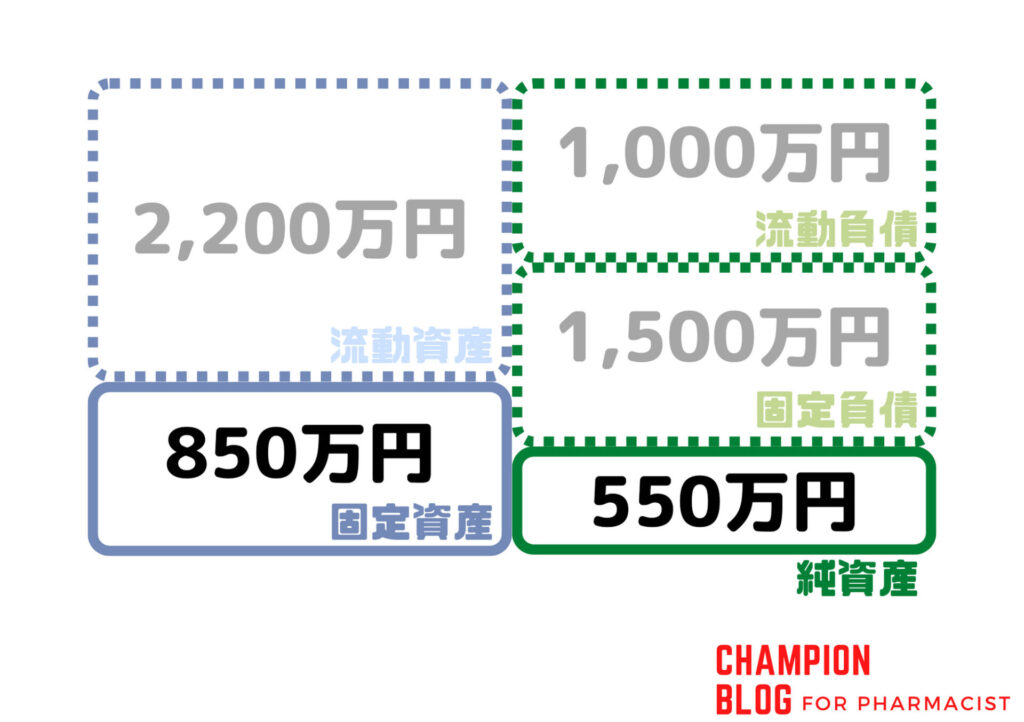

今までは貸借対照表の上側の部分に注目していましたが、次は下の部分も見てみましょう。

下の部分は「固定資産」です。固定資産は支払いには使えないお金です。固定資産は長期にわたって使用する資産なので、この固定資産のお金の出どころが「借金」なのか「自己資金」なのかを見ることが重要です。

長期にわたって使用する資産かつ換金性の低い資産であるので、返済期限のある借金でその金額を賄うのは危険が伴います。そのため固定資産は自己資本での賄うことができていれば安定だとわかります。

そこで純資産(自己資本)に対する固定資産の割合が重要になります。

固定比率=固定資産÷純資産

割り算の内容をみればわかるように、お金の出どころが自己資金の方が大きい方が安定しているので固定比率が低い方が安定と言えます。

このモデルでは850万円÷550万円となり155%といったところでしょうか。つまり固定資産の一部を借金で賄っているという状況です。正直なところ、固定比率に関しては100%未満となる中小企業があるのか疑問です。

固定比率が低い点に関して見てみると、固定比率が低いことは「安定」を示しますが、固定比率が高い場合には「不安定」なのでしょうか?

個人的な考えとしては先んじて借金をしてでも投資を行って事業を拡大している積極投資型、つまり攻めに注力した会社とも考えられると思います。安定(持久力)か成長(瞬発力)かの違いのようなものと考えれば良いかもしれません。

自身の経営では、固定比率が高くなってくると「何も手を打っていないで大丈夫だろうか」と少し心配になったりしています。

現在の薬局経営は「個人の能力」と「薬局の機械」の掛け合わせで利益を上げることができます。例えば無菌室導入は他の薬局がやる前に借金してでも導入して置くことで競争に勝てます。オンライン服薬指導なども充実させるために機器導入することで先行者になることができます。そのために投資タイミングも貸借対照表から積極的に検討していく必要があります。

まとめ

このように貸借対照表を見ると様々なことがわかります。

自身の判断が数字からも正しかったのか分析する必要があります。「なんとなくうまくいっている」という薬局も多くありますが、振り返りもできない運営は経営でも何でもありません。「いつの間にか経営状態が悪化していた」「資金繰りが急に悪くなった」ということがないようにする必要があります。

当座比率が下がっている。このままでは借入金の返済が間に合わないかもしれない。どうしよう。

過剰な在庫が圧迫しているな。今期は在庫を圧縮していこう。長期借入金なども今後のために少し検討材料に入れていこう。

基本的には割合での計算がわかりやすいので、上記ような正方形で現在の経営状態を書けるようになっておくと対策もイメージしやすくなります。

薬局経営も実行と振り返りの繰り返しです。この振り返りが成功の再現性に繋がるので、会計の知識を少しだけでもつけておくことをオススメします。

残念ながらこれは私のような素人の見ている範囲です。専門家ではないので簡単な分析ではありますが、これだけでも少しは役に立ちます。興味を持ってくれたのであれば書籍か何かで勉強しても面白いと思います。あとは税理士さん、公認会計士さんに任せた!